今回は初心者におすすめできる少額から始める資産運用・投資を年代別にご紹介します。

私も毎月つみたてNISAでコツコツと資産運用をしています。

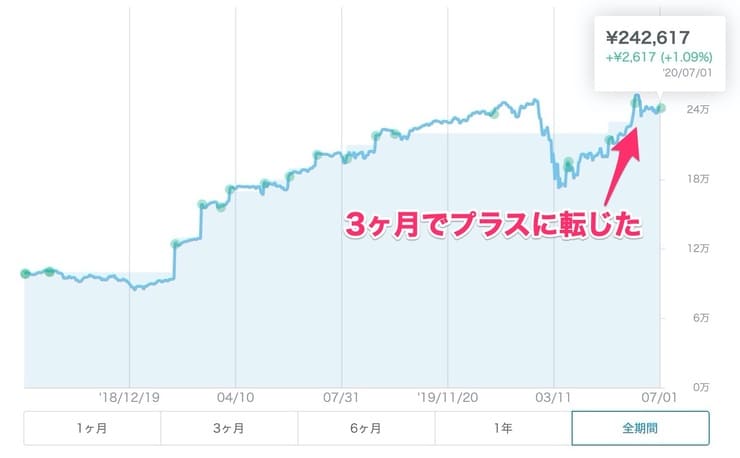

▼楽天証券のつみたてNISA運用

金融庁は老後資金に年金以外の余裕資金が最低2,000万円以上必要である、と発表しました。

年金で不足している部分は、自分でコツコツ貯金して自分年金を作っていくしかありません。

でもどうやって、2,000万円ものお金を貯めていけばいいのか?

将来への積み立てなら、資産運用で作っていきましょう。

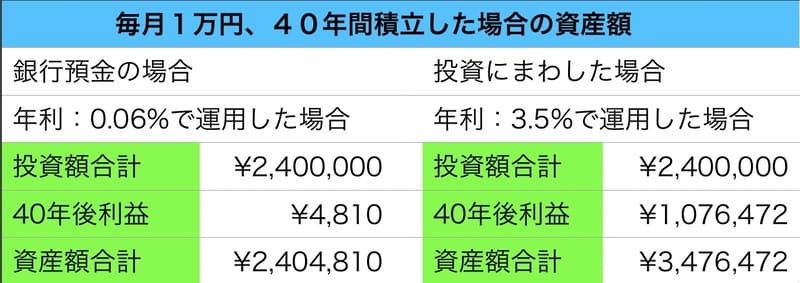

資産運用でコツコツ貯めていけば、銀行預金よりも飛躍的に貯蓄額を伸ばすことができます。

でも資産運用って怖い…、と思う人が多いと思います。

しかしこれからの時代は、むしろ銀行預金にしていることこそがリスクなのです。

最近の資産運用は少額から始められて、中にも貯めたポイントで投資できるものもできます。

資産運用はプロが多額の資金で運用!の時代は終わりました。

これからの時代の少額から気軽始められる投資について、初心者にもわかりやすく解説していきます。

本記事の内容

- 銀行預金はこそがリスクになる

- 資産運用は、少額から気軽に始められる時代

- ポイント投資を活用する

【2021年版】最近の資産運用は?最近の動向を紹介

▼2021年のトレンド資産運用動向

- ポイント投資: 貯めたポイントでノーリスク投資

- ふるさと納税: 資産運用ではないが、やっておいた方がいいこと

- キャッシュレス決済: 2020年頃からQRコード決済でお得なポイント還元を受けられる

まずは最近の資産運用の状況を紹介しておきます。

2019年頃からポイントが資産として注目を集めていて、ポイントで資産運用をする人が急増しています。

最近では本物の投資信託を買えたり、ポイントもコツコツ積み立てすると、10年後にはまとまったお金になっています。

ポイントなら本来はなかったお金なので、実質マイナスになってしまってもノーリスクですね。

そういった手軽さから、ポイント投資は人気を集めています。

ココがポイント

- 2019年頃から、ポイント投資は注目を集めている

- ポイント投資で有名な、楽天証券は口座開設者が急増している

ポイント投資とは?オススメのネット証券

| ポイント | ポイント投資ができる ネット証券 |

買える商品 | 備考 |

| 楽天ポイント |

楽天証券 |

株・投資信託 | つみたてNISA口座でポイント投資ができる |

| LINEポイント |

LINE証券 |

株・投資信託 | 1株から買える eMAXIS Slimシリーズあり |

| dポイント |

日興フロッギー証券 |

株 | 1株から買える |

| Tポイント |

SBIネオモバイル証券 |

株 | 1株から買える |

主要なポイントと、ポイント投資ができるネット証券の組み合わせは上記の通りです。

特に投資信託が買える楽天証券と、LINEポイントで投資信託が買えるLINE証券が人気ですね。

楽天証券はつみたてNISAでもポイント投資ができるので、非常に人気を集めています。

私も楽天証券のつみたてNISA口座で、毎月インデックスファンドに積み立てしています。

楽天ポイントは楽天カードに集中するだけでも貯まりますよ。

ココがポイント

- 投資信託なら100円から積み立てできる

- 楽天証券の楽天ポイント投資が手軽

ふるさと納税とは?寄付するだけで税金を減らせる

おすすめ度:

公式ページ:

https://event.rakuten.co.jp/furusato/

ふるさと納税とは簡単に言うと、本来払うはずの税金を寄付して、返礼品を貰うこと。

特に楽天ふるさと納税は、寄付額の1%の楽天ポイントが貰えるので、本当にお得。

楽天市場で寄付できるだけあって、楽天ふるさと納税には楽天SPUのポイント倍率と、お買い物マラソンやスーパーセールの買いまわり特典が上乗せされます。

楽天ユーザ以外はピンと来ないかもしれませんが、理論上は最大49倍のポイント倍率をもらうことができて、超お得というわけです。

私も楽天ふるさと納税で寄付して、貯まった楽天ポイントはすべて楽天証券に積み立てしました。

▼楽天ふるさと納税の寄付

ふるさと納税は2019年から返戻率に制限がかかり、今は寄付するサイトによってポイント還元が唯一の違いです。

ふるさと納税をするなら、楽天ふるさと納税で楽天カードを使うのが1番お得ですね。

ふるさと納税がまだの人は、資産運用の前にふるさと納税を始めてください。

税金を払っている人なら、誰でも対象です。

使ってよかったおすすめ〇〇ペイ①:楽天ペイ(らくてんペイ)

おすすめ度:

ポイント還元率:1〜5%

お得なクレジットカード:

楽天カード

誰でも貯まりやすい楽天ポイントが貯まる、楽天ペイは使いやすいペイ。

2020年7月からは楽天キャッシュにチャージして支払えば、合計1.5%還元でお買い物できます。

今なら初めての人はどこでも5%還元でお買い物できるので、とても使いやすいペイですね。

私も楽天カードに、普段の支払いを集中しています。

▼10年愛用している楽天カード

楽天ペイで貯まる楽天ポイントは、誰でも使いやすいので用途も広い。

私は貯まった楽天ポイントはすべて投資信託にして、将来への積み立てをしています。

楽天ポイントで積み立てできる楽天証券は、投資信託の銘柄数もSBI証券に並ぶ水準。

まだ楽天ポイントを貯めていない人は、まずは年会費無料で作れる楽天カードなら、ポイントカードも兼用しています。

オススメの資産運用・投資①:つみたてNISA(積立NISA)

おすすめ度:

公式ページ:

つみたてNISAについてわかった所で、じゃあどこで買えばいいの?という疑問が出てくるでしょう。

投資信託は星の数ほどありますが、ほとんどが手数料が高い銘柄ばかり。

特に銀行窓口で買う投資信託は、どれも高すぎて利益が出ないのでやめましょう。

答えはネット証券で口座開設して、eMAXIS Slim シリーズを買いましょう。

eMAXIS Slimシリーズは量販店のように、「他に安い銘柄あったら下げますよ」と言っています。

つまりいつの時代でもeMAXIS Slim なら最安の銘柄で、ネット証券なら買付手数料も無料です。

投資信託で利益を出すなら、ネット証券・eMAXIS Slimが最強の組み合わせですので、覚えておきましょう。

どれに積み立てすればいいの?インデックスファンドで低コストに投資

| 銘柄 | eMAXIS Slim 全世界株式(オールカントリー) |

| 投資先 | グローバル(日本を含む) |

| 買付手数料 | 無料 |

| 信託財産留保額 | 無料 |

| 信託報酬 | 0.1144%/年 |

| 買える証券口座 |

楽天証券 |

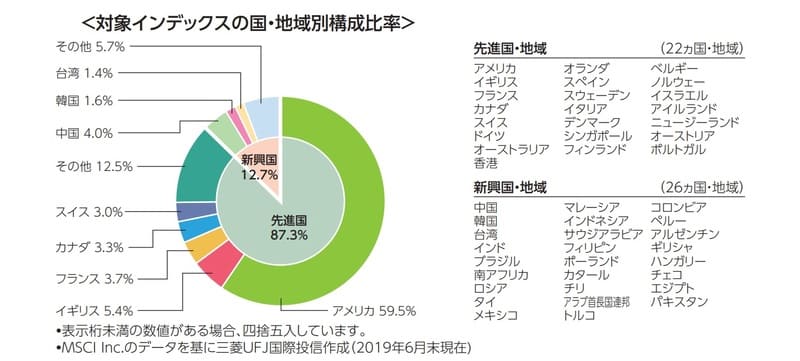

eMAXIS Slim シリーズの中でも私のおすすめは、eMAXIS Slim 全世界株式(オールカントリー)です。

この銘柄は、全世界株式の中でも手数料が最安。

これ1本で米国株も日本株も、新興国の株にも分散して積み立てしてくれます。

オールカントリー1本で分散投資してくれているので、自身でポートフォリオも不要だし、リバランスも不要。

ほったらかし投資をしたい人にとっては、最適な銘柄です。

つみたてNISAの非課税のメリットを活かして、全世界株式でリターンを狙っている人が急増しています。

eMAXIS Slimシリーズは、多くの人が積立している銘柄なので、安心して積み立てできますよ。

オススメの資産運用・投資②:iDeCo(イデコ)

| 投資先 | 確定拠出年金:iDeCo(イデコ) |

| おすすめ度 | |

| 最低投資金額 | 0万円(毎月2万円程度) |

| 利回り | 4〜8%程度 |

| 特徴 | 掛け金も非課税になり、節税効果が高い制度 |

つみたてNISAを運用したなら、次はイデコを運用すべきです。

イデコは自分年金に限られていて、60歳までしか引き出せない制限があります。

しかしつみたてNISA同様に利益が非課税で、さらに掛け金まで控除できて節税にもなる制度です。

こちらも超が付くほどお得な制度なので、運用できる人は運用すべきです。

但しこちらのイデコは職業によって上限が異なり、お勤めの会社制度によっては運用できない場合があります。

対象者かどうかはお勤めの会社によりますので、会社の担当者によく確認してみてください。

まずはイデコの制度について、よく理解しておいてください。

iDeCo(イデコ)ならeMAXIS Slimシリーズがあるマネックス証券

おすすめ度:

公式ページ:

- eMAXIS Slim 全世界株式(オールカントリー)

- eMAXIS Slim 先進国インデックス

- eMAXIS Slim バランス(8資産均等型)

私も運用しているマネックス証券は、eMAXIS Slim 全世界株式を運用できる唯一のネット証券です。

手数料も最安で運用できて、現状では最もおすすめできるネット証券です。

これからイデコを運用する人は、マネックス証券でeMAXIS Slim 全世界株式1本投資にしてください。

eMAXIS Slim 全世界株式は、これ1本で世界中の株式に分散投資してくれて、ほったらかし運用には最適です。

中身を見ると、投資家に人気も高い米国株を中心に投資しているのがわかりますね。

つみたてNISAでも多くの人がeMAXIS Slim 全世界株式に積み立てしていて、インデックス投資の定番。

全世界株式の中でも手数料は最安で、低コスト運用したい人にピッタリ。

オススメの資産運用・投資③:ロボアドバイザー投資

おすすめ度:

公式ページ:

まずはCMでも話題のロボアドバイザー、ウェルスナビ。

私も実際にウェルスナビを運用して10%の利回りで運用していますし、積み立てする以外は何もしていません。

ほったらかしで資産運用ができて、かなりおすすめのロボアドバイザー。

手数料は預かり資産の1%(現金部分を除く、年率・税別)で、わかりづらいETFの為替手数料を負担してくれるのは、嬉しいポイント。

ポートフォリオも5段階から選ぶだけなので、シンプルでわかりやすい。

私の場合はリターンが最も高くなるようにリスク許容度を最大の5で運用していますが、一定割合は安全資産も含まれるので手堅い運用で暴落に強い。

2020年3月頃のコロナウィルスによる暴落でも、私が他に運用している投資信託よりも暴落幅は小さく済みました。

暴落後の復帰も早くて、1〜2ヶ月でプラスに転じてくれて、ますますウェルスナビは気に入っています。

資産運用が始めての人は、ウェルスナビにおまかせでほったらかし運用を始めてみませんか?

コロナウィルスの影響の大暴落でも、3ヶ月でプラスに転じた

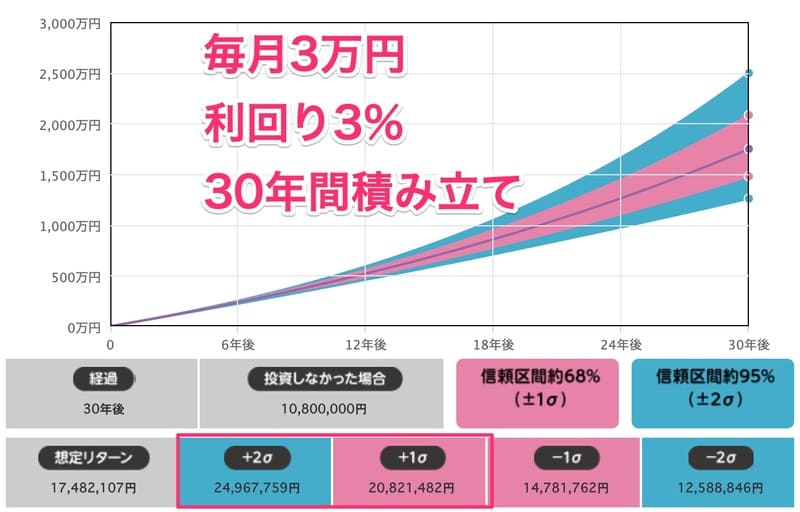

ロボアドバイザー投資は、10年以上を見据えた資産運用です。

短期的にマイナスになったとしても運用をやめる時にプラスになっていれば、結果的にはプラスで終わることができるわけです。

ロボアドバイザー投資もドルコスト平均法の考え方で、毎月コツコツ買っていくことで結果的に安値で買えます。

結論としては、暴落があっても毎月コツコツ買ってください。

2020年のコロナショックでは暴落後も積み立てしていれば、2020年6月までにはプラ転(プラスになった)しました。

この間は特になにもせず、毎月積み立てしていただけです。

ウェルスナビなら、安全資産にも一定割合投資しているので、暴落からの回復も早いですね。

ココがポイント

- 暴落後もそのまま積み立てするだけで、数ヶ月でプラスに転じた

- 毎月積み立てしているだけで、ほったらかし運用

なぜ資産運用・投資が必要なの?現代は銀行預金はリスクです

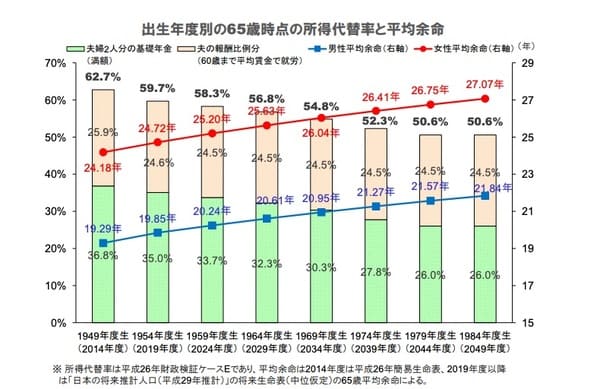

引用元:金融庁

まずは日本人の現状について、把握しておきましょう。

現代は長寿化で寿命は伸び、人生は100年時代と言われています。

60〜65歳で定年を迎え、その後は年金と貯金だけで生活していきます。

しかし現代人の収入は、減っていく一方。

もちろん年金だけでは生活費はまかなえませんので、貯金を切り崩して生活していきます。

収入と支出のバランスを考えると毎月5万円が不足し、これが30年続きます。

これがいわゆる、「年金2,000万円不足」の問題点です。

ココがポイント

- 人生は100年時代だが、収入は減っていく一方

- 年金だけでは、生活費は不足する

日本人の資産運用に対する意識は低い

一方、資産運用の必要な現代でも日本人の資産運用に対する意識は低く、まだ何とかなると思っている人が大半ですね。

具体的な老後資金に備えている人は少なく、ほとんどの人は備えていません。

さすがに露頭に迷う人が大半、という自体は考えにくいですが、「老後」という概念自体が過去のものになりかねません。

体の動く限りは働く時代になりそうですよ。

さすがに歳をとってから無理は効かなくなりますので、現代人にはなかなか厳しいですね。

ココがポイント

- まだ資産運用を始めている人は少ない

- 将来は体の動くかぎり、老人ホームから仕事に行く時代

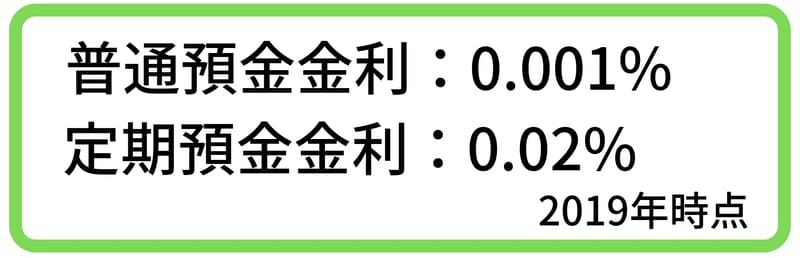

現代は超低金利時代!銀行預金ではお金は増えない

高齢化・収入減に加えて、現代は超低金利時代です。

銀行預金では、ほとんど資産は増えません。

投資を始めたいけど怖いから定期預金では、長期的に運用してもほとんど増えない。

とりあえず定期預金から、という人は考えを改めましょう。

銀行預金ではお金は増えません。むしろ現状維持はマイナスです。

確かに元本割れは怖いですが、お金が減るリスクもとらないとお金は増えないのです。

ココがポイント

- 元本保証型の定期預金では、ATMの手数料分にもならない

- 現状維持は、相対的にマイナス

資産運用は怖い?長期運用ではほぼ元本割れしない

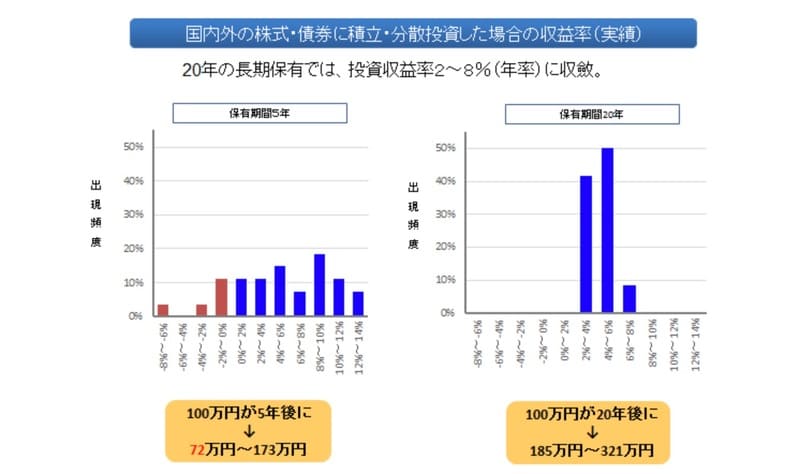

引用元:金融庁

資産運用は絶対儲かる!ということはありえません。

ここでご紹介した投資は元本保証型ではありませんので、元本割れのリスクもあり得ます。

しかし長期運用では元本割れの可能性を限りなくゼロに近づけることが可能です。

金融庁のデータによると、スタンダードな国際分散投資を5年間運用した場合と20年間運用した場合の元本割れする確率を比較した結果、20年間運用すると元本割れする資産はありません。

積み立て投資を長期運用で実践することで、平均リターンはプラス方向に転じるということです。

投資においては、コツコツ積み立てが非常に重要だということがわかります。

長期運用において利益を最大化するためには、いくつかのコツがあります。

そのコツは本で学ぶことができますよ。

実際に運用してみてその結果に至るのでは、損失も覚悟しなくてはなりませんからね。

だからこそ、本で最初に知識を学ぶわけです。

ココがポイント

- 資産運用に絶対はない

- 試行錯誤の近道をするために、最初に本で学んでおく

銀行預金はリスクあり!せっかくなら資産運用を始めた方がお得

銀行にお金を預けておいても全く増えていきません。

これからの時代は投資をするかしないかで、大きく資産が変わってきます。

長期的な運用では利益を引き出さずに再投資を行う複利を活用すると、利益をさらに伸ばしていくことができます。

預金に比べたら確かにリスクはありますが、低リスクの資産やつみたてNISAなどの制度を活用していくことで、ある程度リスクを抑えた運用も可能です。

将来の自身のためにも、今からできる限りの準備を始めていきましょう。

ココがポイント

- 銀行預金ではほとんど増えない

- 現状維持はマイナスと同じ

投資のリスクを最小限に抑えるには「長期・分散・積立」!長期運用ならほぼ負けない

▼初心者が始めるべき資産運用

- 投資先を分散させたポートフォリオを構築する

- 積立による長期的な運用

お金に関する知識が身についた所で、具体的にどんな資産運用をしていけばいいか?という疑問があるでしょう。

結論から言うと、資産運用は長期・分散・積立で運用できるものが、誰でも負けない資産運用ができます。

- 長期:10〜20年間運用して、時間的なリスクを分散する

- 分散:具体的な投資先を分散させて、地理的なリスクを分散する

- 積立:ドルコスト平均法でコツコツ買って、為替的なリスクを分散する

この三原則は資産運用において基本ですので、必ず頭に入れておいてください。

どの投資分野でも、この原則に沿って運用していきます。

具体的には初心者でも簡単な、つみたてNISAから始めるといいですよ。

投資信託を選んで積み立て設定するだけなので、本当に簡単ですよ。

利益も非課税ですし、国も推奨する制度ですので万人におすすめできます。

初心者が資産運用を始めるなら、低コストのインデックスファンドしかありません。

ココがポイント

- 長期・積立・分散、による資産運用

- 初心者は、低コストのインデックスファンドで運用すべき

初心者にオススメの資産運用・投資は?元手資金があるかで2種類に分かれる

▼これから始めるべき資産運用

| 始めるべき優先度 | 資産運用 |

| 優先度"高" | つみたてNISA iDeCo(イデコ) |

| 優先度"中" | ロボアドバイザー投資 FXシステムトレード・スワップ積み立て |

資産運用をこれから始める人は、元手資金は必要か?という観点で選んでください。

もちろん元手資金が必要な資産運用でも、毎月元本を増やしていく方法もありますが、ここでは最低資金に注目しています。

元手資金が必要ない資産運用なら、誰でもこれから始めやすいので、まずはここから始めてください。

積み立てする資産運用は、「長期・分散・積立」の概念で運用していきます。

長期的に運用すればほぼ負けない所が、コツコツ積み立ての良いところですね。

全く資産運用をしたことがない人なら、まずは国も推奨しているつみたてNISAが始めるべきです。

投資信託を選んで積み立て設定しておけば、あとは自動的に毎月投資信託を買ってくれるので、手間もかからないです。

これから資産運用を始める人は、元手資金はいくら必要か?

という観点でチェックしてみましょう。

ココがポイント

- まずは国が推奨している、つみたてNISA・イデコ

- 初心者から上級者まで、非課税になる制度を活用する

まずはつみたてNISA(積立NISA)を運用する

| 投資先 | つみたてNISA |

| おすすめ度 | |

| 最低投資金額 | 0万円(毎月3万円程度) |

| 利回り | 4〜8%程度 |

| 特徴 | 話題のインデックス投資。投資信託に積立投資ができます。 |

資産運用が初めてなら、まずはつみたてNISAを運用すべきです。

つみたてNISAは20年間の運用による運用益が非課税になるお得な制度で、政府も推奨している制度です。

年金2,000万円不足問題で話題を集めていて、今では多くの人が運用を始めています。

利益が非課税というのは、歴史的に見てもなかったほど、超が付くほどお得です。

つみたてNISAは20歳以上の誰でも運用できますので、職業はまったく関係ありません。

投資信託自体に積み立てするだけ、投資信託自体はプロが運用してくれる箱のようなものなので、初心者でもやりやすいんですね。

低コストのインデックスファンドに積み立てするのが最強と結論は出ていますので、銘柄も思考停止で選んでOKです。

初心者から上級者まで、とりあえずつみたてNISAは必修科目です。

まだ始めていない人は、必ずつみたてNISAから初めてください。

ココがポイント

- つみたてNISA口座で得た利益は、非課税でそのまま受け取れる

- 低コストのインデックスファンドが1番利益が出ると、結論が出ている

まとめ:おすすめの資産運用・投資は?少額からできる資産運用を初心者向けに解説

初心者におすすめできる資産運用はいかがだったでしょうか。

| まとめ | |

| 元手0円からできる資産運用 | つみたてNISA / iDeCo(イデコ) |

| 少額(10万円)からできる資産運用 | ロボアドバイザー投資は、完全にほったらかしで運用してくれる |

| なぜ資産運用が必要なの? | 現状維持はマイナスと同じ お金の増える魔法はないので、資産運用で自分年金を準備する |

| 資産運用は怖い? | 資産運用は、「長期・積立・分散」 コツコツ積立するだけで、誰でも負けない資産運用ができる |

資産運用はとても簡単で、まとまったお金も必要ありません。

まずは軽い気持ちで始めてみてください。

始めてみないことには、学ぶこともできませんからね。

これからの時代は、自身で資産運用していくことが当たり前になってきます。

しかしまだ遅くはありません。思い立った今こそ投資を始めてみるベストなタイミングといえるでしょう。

資産運用を始めておくことで将来楽をすることができるのは、他でもない自分自身なのです。

投資はお金を運用することで、浪費することとは全く趣旨が異なります。

ぜひスキマ時間に投資の勉強をして、資産運用を始めてください。

まずはつみたてNISA・イデコ・ロボアドバイザーの運用から、始めるべきです。

おすすめ投資ランキング

つみたてNISA

おすすめ度:

楽天証券:https://www.rakuten-sec.co.jp/

投資信託の収益が全て非課税になるつみたてNISAは、資産運用の初心者の登竜門。

コツコツと積み立てで長年運用することで、誰でも負けにくい資産運用ができます。

つみたてNISAは、年金2,000万円不足問題で話題を呼び、資産運用を始める人が急増しています。

ロボアドバイザー投資

おすすめ度:

ウェルスナビ:https://www.wealthnavi.com/

あなたは入金するだけ!アルゴリズムによる資産運用で、全自動で話題のETFに投資。

普段忙しい人・投資初心者でも、まさにプロ並みの資産運用ができます。

次世代の資産運用として、今注目を集めているロボアドバイザー投資。

FX自動売買(システムトレード)

おすすめ度:

トラリピ:https://www.m2j.co.jp/fx-toraripi

20〜30万円程度の元手資金は必要ですが、FX自動売買ならチャートを一切見ずにトレードができる。

自動売買を選ぶだけで運用できるので、今までチャートを見たことない人でも、気軽にFXトレードができます。

FXを知らない人・忙しい人は、システムトレードで24時間機械的なトレード。