こんにちは! ショウシ(@shouhi_zaiteku)です。

資産運用ブロガーとして、資産運用やお得情報をわかりやすく解説しています。

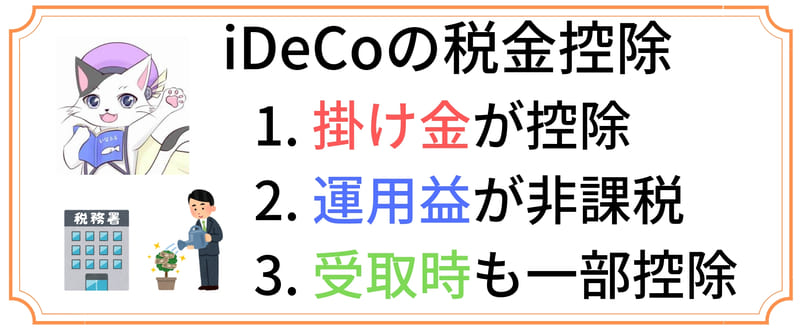

今回はiDeCo(イデコ)の税金控除・節税の3つのポイントをわかりやすく解説します。

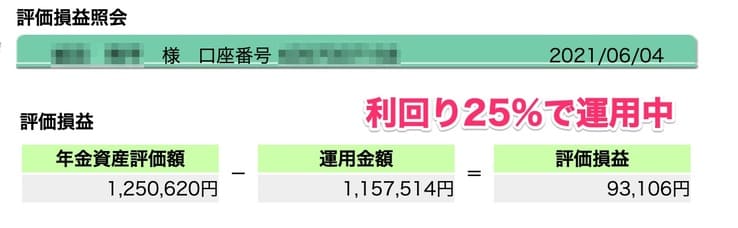

私もイデコに毎月5,000円程度積み立てして、老後にコツコツ備えています。

税制優遇がお得で節税にもなりますので、定年までじっくり運用していく予定です。

▼イデコの運用状況

イデコでは、掛け金・運用益・受け取り時にそれぞれ税制優遇があります。

毎月積み立てしている掛け金を控除できて、会社員でも節税できるお得な制度。

これからイデコ口座を開設する人は 、

マネックス証券 iDeCo

でイデコ口座を開設してみてください。

先におすすめの資産運用について知りたい人は、「おすすめの資産運用」から読んでみてください。

本記事の内容

- ポイント1:掛け金が控除できる(上限有り)

- ポイント2:運用益が非課税(つみたてNISAと同じ)

- ポイント3:受取時も一定額控除(退職金扱い)

iDeCoを詳しく知る

\iDeCoを基礎から知る/

iDeCo(イデコ)は節税になるの?税金控除3つのポイントをわかりやすく解説

▼iDeCo(イデコ)の節税3つのポイント

- 掛け金が全額所得控除

- 配当金・運用益が非課税

- 受取時も一定額控除

イデコは節税効果の高い資産運用なので、3つの節税ポイントがあります。

運用益が非課税なのはつみたてNISAも同様ですが、掛け金が税金控除できるのはイデコだけのメリットです。

イデコは60歳まで引き出せない制限がある代わりに、税制面が非常に優れています。

60歳以上になったら引き出す時も、一定額が控除されます。

投資する金融機関も投資先の銘柄も、自由に選べますので利益も出しやすく、節税を目的にしてるなら早めに始めてみた方がいいですよ。

60歳まで引き出せないと言っても浪費とは違い、いつか必ず手元に戻ってくる将来への貯金です。

老後だからと後回しにしてしまいがちですが、少額からでも積み立てしておくと、将来的に大きな違いです。

私もまずは5,000円程度を積み立てしています。

年齢が上がるにつれて、増額して積極的に運用していくつもりでいます。

ココがポイント

- イデコの節税ポイント:掛け金・運用益・受取り

- 節税と資産運用が同時にできる制度

節税ポイント①:掛け金は年末調整で所得控除できる

まずイデコでは、毎月積み立てているお金=掛け金は、全額を年末調整・確定申告で控除することができます。

つまり掛け金を収入と見なさないわけですね、ここは生命保険控除と同じ仕組みです。

控除可能ということは見かけ上の所得が減りますので、当然税金も安くなるわけです。

この掛け金控除はつみたてNISAにはないメリットで、実質的に負担減で積み立てできるというわけです。

ここがイデコの最大のメリットですね。

お勤めの方は年末調整でも掛け金控除は可能ですし、確定申告で掛け金控除もできます。

ココがポイント

- 毎月の掛け金を、年末調整で控除可能

- つみたてNISAにはないメリット

掛け金控除の例を紹介

- 年齢:30歳

- 年収:500万円

- 運用期間:30年

| 職業 | 毎月積立額 | 1年毎の節税額 | 30年積み立てると |

| 会社員 (企業年金がない場合) |

2万3千円 | 43,100円控除 | 129万3千円控除 |

| 公務員 | 1万2千円 | 23,200円控除 | 69万6千円控除 |

| 自営業 | 6万8千円 | 124,700円控除 | 374万1千円控除 |

引用元:iDeCo節税シミュレーター

実際にイデコを運用すると、いくらの節税になるかシュミレーションしてみましょう。

シュミレーションをわかりやすくするため、職業以外の条件は揃えて算出してみます。

各職業で、30年間毎月満額まで積み立てした場合の節税額をシミュレーションしてみます。

もちろん住宅ローン控除などで控除しきれない分がある場合は、シュミレーション結果と異なる場合があります。

イデコは節税効果も高く、早く始めるほど受け取る時の金額が大きくなりますので、早くから始めておく方がいいでしょう。

受け取りが60歳以降になるため後回しにされがちですが、節税効果も高く非常に優れた制度です。

ココがポイント

- 毎月2万3千円の積み立てで、実質19,400円程度の負担で積み立てできる

- 30年間積み立てすると、大きな金額になる

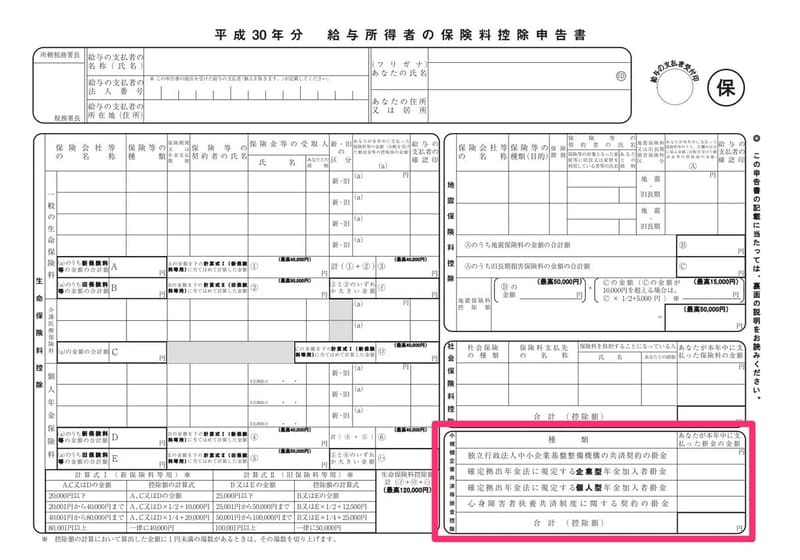

年末調整で所得控除できる

イデコに該当する控除枠は、「小規模企業共済等掛金控除」が該当します。

年末近くになると、「小規模企業共済等 掛金払込証明書」が郵送されてきますので、記載された金額を年末調整書類へ書き写すだけです。

生命保険料控除などと同じで、特に難しい所はありません。

会社員や公務員の人は、確定申告は慣れてないので、年末調整で済むのはありがたいですね。

控除のやり方も簡単なので、安心してください。

ココがポイント

- イデコの掛け金は、「小規模企業共済等掛金控除」が該当

- 年末調整で控除が可能

収入がない専業主婦は掛け金控除のメリットは受けられない

2017年からiDeCo(イデコ)の対象者が拡大され、収入がない専業主婦・主夫の人でもイデコに加入できるようになりました。

しかし専業主婦には元々収入がありませんので、年末調整も確定申告も必要ありません。

収入がない人は掛け金控除の恩恵を受けられないことになります。

それでもこの後説明する運用益が非課税のメリットは活かせるので、職業に関わらず積み立てすべきですね。

ココがポイント

- 税金を払っていない人は、掛け金控除のメリットは活かせない

- 他の非課税のメリットがあるので、収入がない人でもイデコは運用すべき

節税ポイント②:配当金・運用益は非課税

イデコの運用益は、すべて非課税です。

通常は資産運用の利益は申告分離課税に該当し、20.315%の税金が課税されます。

資産運用でいくら利益が出ても非課税ですので、確定申告の必要はありません。

証券口座で、利益が源泉徴収されることもありません。

これはつみたてNISAでも同じですね。

つみたてNISAの運用益は非課税になりますので、非課税のメリットはつみたてNISAと同じです。

ココがポイント

- イデコの運用益は非課税

- 利益が出ても、確定申告の必要はない

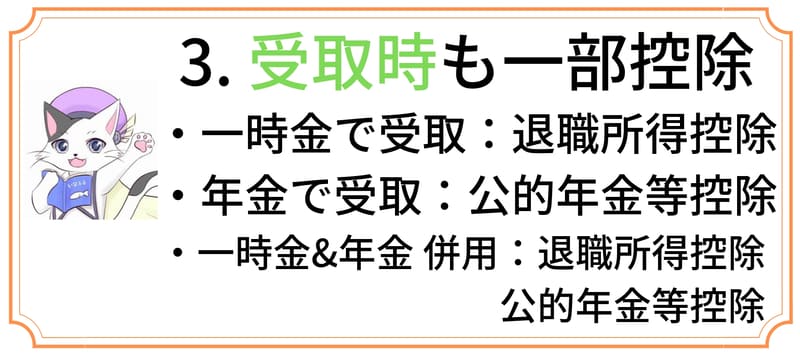

iDeCo(イデコ)の節税ポイント③:受取時も一定額控除が可能

▼イデコの受け取りパターン

- まとめて受け取る:退職所得控除

- 分割して受け取る:公的年金等控除

- まとめて&年金 併用:退職所得控除・公的年金等控除

イデコでは、一時金で一気に退職金で受け取るか、年金としてこまめに受け取るか、退職金で一部受け取り残りを年金で受け取るか、様々なパターンで受け取れます。

一番控除が大きいのは退職金として受け取ることですが、会社からの退職金が多いと控除しきれません。

税金がかかるともったいないので、退職金の金額によって決めてください。

受け取りパターン例を、詳しく見ていきましょう。

ココがポイント

- 退職金の金額によって、受け取り方を決める

- 1番税制優遇が大きいのは、一時金で受け取る

一時金で受け取る場合

▼退職金の控除枠

- 運用期間が20年以下:40万円 × 運用期間

- 運用期間が20年超え:800万円 + 70万円 × (運用期間 - 20年)

イデコの受け取りを一括で受け取る場合は、退職金として受け取ることになります。

退職金は勤続年数によって控除される金額が変わってきますが、イデコと会社から貰える退職金は、合算で計算されます。

会社からの退職金で控除枠いっぱいになる場合は、イデコを一時金で受け取っても控除が受けられません。

ここは退職金の金額によって変わるので、定年近くになってからシミュレーションしても遅くないですよ。

なるべくなら一時金、控除枠を超えるなら年金で受け取るようにしてください。

ココがポイント

- 退職金で受け取る方が、控除枠が大きい

- 控除しきれない分は、年金受取にまわす

年金で受け取る場合

▼年金受取(雑所得の年金受取)の控除枠

- 60〜65歳:年間70万円まで控除

- 65歳以上:年間120万円まで控除

イデコを年金として受け取る場合は雑所得になりますが、60歳以上で年金受取には一定額の控除があります。

年金は受け取る年齢によって、控除される金額が変わってきます。

年金の受け取りは65歳からですので、60〜65歳の間で受け取る年金はイデコだけですね。

65歳以上で受け取る場合には、公的年金の繰り下げ受給も併用するといいですね。

せっかく積み立てたお金ですので、なるべく税金が控除される範囲内で受け取ってください。

ココがポイント

- 年金で受け取る場合は、雑所得扱い

- 年金受取は、一定額控除がある

受取1回毎に手数料がかかる

| 国民年金連合基金 | 運営金融機関 | 事務管理委託先 金融機関 |

合計 |

| ¥0円 | ¥0円 | ¥432円/回 | ¥432円/回 |

イデコの受け取りには、1回あたり最安でも432円の手数料がかかります。

一時金受け取りでも年金受け取りでも、 1回あたりの手数料は変わりません。

手数料はもったいないので、なるべく受け取り回数を少なくするなど、工夫が必要ですね。

例えば年金受け取りを年1回するなども、手数料の節約には効果あります。

その時の貯蓄額や生活費にもよりますので、まずは手数料がかかるということだけでOKです。

ココがポイント

- 一時金受け取りでも年金受け取りでも、 受け取り1回あたり手数料がかかる

- なるべく受け取る回数は減らす

実際に運用した節税額は?実質負担が2割引きになる程度の節税効果

▼会社員がイデコを運用した場合のシミュレーション

- 年齢:30歳

- 年収:500万円

- 運用期間:30年

では実際に会社員がイデコを運用すると、いくらほどの税金控除になるでしょうか?

30歳からイデコに満額を積み立てした場合をシミュレーションしてみましょう。

実際の積み立て額が年24万円だとしたら、控除額が4万8千円の計算です。

だいたい80%くらいのお金で積み立てできる、と考えておけばいいと思います。

実質負担は8割で資産運用できるので、お得な制度というわけです。

ココがポイント

- 8割負担くらいで運用できる

- 25万積み立ててて、控除は5万円程度

イデコを30年運用した場合の掛金の控除例

| 職業 | 毎月積立額 | 1年毎の節税額 | 30年積み立てると |

| 会社員 | 2万円 | 48,000円控除 | 144万円控除 |

毎月会社員がイデコに2万円を30年間積立した場合のシミュレーション結果は、表の通りです。

年収500万円の場合は所得税率は10%程度ですので、年間12万円の積立額が控除されます。

そこからさらに住民税がかかりますので、1年毎の節税額は48,000円です。

この控除額を考慮すると毎月掛け金の実質負担を減らせて、実質の負担額は16,000円で積み立てできることになります。

さらにこれを30年間控除し続けることができますので、イデコの節税効果は大きいことがわかります。

やらないよりはやった方がいい。だけど節税効果は積み立てした以上に返ってくることはありません。

60歳まで下ろせないデメリットを許容できるなら、イデコはいい制度ですよ。

さらに詳しく

- 会社員は毎月2万円まで、イデコに積み立てできる

- 節税を考慮すると、実質負担は16,000円程度で積み立てできる

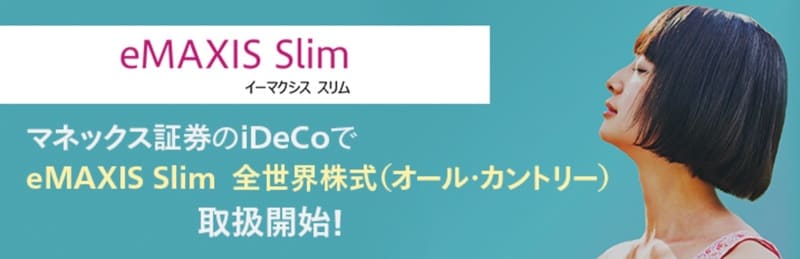

iDeCo(イデコ)のおすすめ金融機関はマネックス証券!eMAXIS Slimシリーズで運用しよう

おすすめ度:

公式サイト:

企業型確定拠出年金の場合は、企業により金融機関を自由に選べない場合が多いですが、iDeCo(イデコ)の場合は自由に選ぶことができます。

例えば投資したい銘柄がある銀行を選ぶなど、自身で自由に選ぶことが可能になっています。

iDeCo(イデコ)もつみたてNISA同様に長期運用になりますので、低コストな銘柄に積み立てておくようにしましょう。

低コストなインデックスファンドで有名なeMAXIS Slimシリーズの取扱いがあるかどうかが、1つの目安となるでしょう。

iDeCo(イデコ)を始めるなら、現状はマネックス証券が最もお得です。

私もマネックス証券で、eMAXIS Slim 全世界株式(オールカントリー)1本に積み立てしています。

ココがポイント

- マネックス証券ならeMAXIS Slim シリーズの取り扱いもあって、お得に運用できる

- eMAXIS Slimシリーズがあるのは、マネックス証券とSBI証券のみ

マネックス証券は、日本で始めてeMAXIS Slim 全世界株式(オールカントリー)をイデコ口座で取り扱いを開始

【2020年1月追記】マネックス証券は、日本で始めてeMAXIS Slim 全世界株式(オールカントリー)をイデコ口座で取り扱いを開始しました。

つみたてNISAでもおすすめしていますが、eMAXIS Slim 全世界株式(オールカントリー)はこれ1本で世界中の株式に投資できるので、つみたてNISAでもほとんどの人が積み立てしています。

私も、eMAXIS Slim 全世界株式(オールカントリー)に積み立て変更しました。

これからイデコの運用を始める人は、このオールカントリー1本なら手間もなくてカンタンですよ。

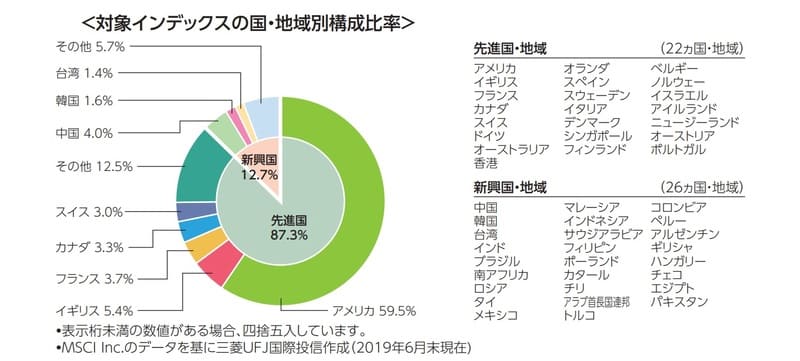

▼1本で世界中の株式に分散投資してくれる、全世界株式のポートフォリオ

引用元:eMAXIS Slim 全世界株式(オールカントリー)

イデコを始めるなら、手数料最安のインデックスファンドのeMAXIS Slimシリーズの取り扱いが豊富なマネックス証券が、現状は1番お得ですよ。

手間をかけたくない人ほど、マネックス証券で運用してください。

ココがポイント

- 全世界株式は、これ1本で世界中に株に分散投資してくれる

- eMAXIS Slim 全世界株式があるのは、マネックス証券だけ

iDeCo(イデコ)にNASDAQ100(ナスダック)が登場!マネックス証券のイデコでナスダックに積み立てできる

2021年からマネックス証券のイデコで、ナスダックに連動する銘柄が登場しました。

iFreeNEXT Nasdaq100(ナスダック)は、ナスダックに連動するインデックスファンドで、信託報酬は0.495%でeMAXIS Slimに比べると少し高めです。

ナスダックに連動する投資信託は数が少ないので、貴重な銘柄です。

ナスダックとは米国株のハイテク株を集めた指標で、米国株全体の指標であるS&P500よりは乱高下しやすくてリスクがあります。

長期的に見れば短期的な値動きは無視できますし、自動的に長期的な運用になるイデコにナスダックはちょうどいいですよ。

ココがポイント

- ナスダックに連動する投資信託は、マネックス証券が初

- ナスダックは乱高下しやすいが、米国株の中でも特に伸びが期待できる

長期的に見るとナスダックは伸びていく

引用元:ETFreplay.com

- ナスダックはIT関連株を集めた指標

- マイクロソフト、インテル、シスコシステムズを含め、多くのハイテク関連企業が集まっている

- ハイリスク・ハイリターン

こちらはETFですが、eMAXIS Slim シリーズで積み立てできる銘柄と、インデックスを比較してみましょう。

全世界株式や米国株(S&P500)でも確かに右肩上がりで上がっていきますが、長期的に見ればナスダックの方がパフォーマンスが高い結果となります。

特にGAFAと呼ばれる米国の巨大企業は発展を続けてきていますので、ナスダックの方が伸びが大きいんですね。

パフォーマンスが大きいということは乱高下するリスクもありますが、長期的に見れば無視できます。

イデコでは60歳までの長期運用になりますから、多少リスクを取っても安定した運用ができるかと思います。

僕は「eMAXIS Slim」と「iFree NEXT NASDAQ100」の2つに投資しています。

ナスダック1本だとリスクに多少不安がありますが、低コストで利益が出やすいeMAXIS Slimと合わせれば、積み立てもしやすいかと思います。

イデコでeMAXIS Slimシリーズとナスダックの両方に投資できるのは、マネックス証券だけです。

イデコを始めたい人は、ぜひマネックス証券で始めてみてくださいね。

まとめ:iDeCo(イデコ)は節税になるの?会社員でも節税できる3つの節税ポイントを解説

イデコの税金控除・節税の3つのポイントはいかがだったでしょうか。

| まとめ | |

| 節税ポイント①:掛け金が控除できる | 毎月の掛け金を年末調整で控除できる 実質負担は掛け金より少ない |

| 節税ポイント②:運用益が非課税 | 資産運用の利益はすべて非課税 いくら利益が出ても確定申告は不要 |

| 節税ポイント①:受取りが一部控除可能 | 年金・一時金を選べる 退職金に合わせて受取り方を選べる |

イデコでは、掛け金・運用益・受け取り時にそれぞれ税制優遇があります。

3つのポイントをよく理解して、節税しながら資産運用を始めてみてください。

会社員でも節税できる数少ない制度ですので、ぜひイデコを始めてみてください。

こちらもつみたてNISA同様、投資未経験の人にも簡単にできますので、資産運用に不安があっても安心してください。

ぜひイデコを毎月少額で構いませんので、今のうちから始めておきましょう。

【iDeCo(イデコ)】まとめ記事

イデコについては、理解できましたか?

老後資金2,000万円不足問題で話題を呼び、自分年金を非課税で作れるお得な制度が、イデコです。

イデコのまとめ記事です。イデコについて、全体を理解しておきましょう。まとめ記事は、「この記事を読む」をタップしてください。